小米画出10轮融资抛物线 这是雷军的惊喜还是忧虑?

消息来源:baojiabao.com 作者: 发布时间:2024-11-01

从70倍起步,小米估值一路飙升至超110倍PE,然后开始回落。

据业界传闻,小米最快6月底至7月初在H股挂牌上市。这最后一个多月时间,小米估值成为一个极大的悬念。

自从5月3日小米在港交所发布招股书以来,无论是小米公司、相关投行以及二级市场投资者,表现出来的投资逻辑是从燥热开始转向冷静、理性。

目睹其他四只“独角兽”(阅文、平安好医生等)在H股的前车之鉴,小米估值趋于理性无疑是值得肯定的。对于潜在投资者来说,小米上市发行市盈率越高,他们需要承受的风险也越大。

最关键的是,资本市场的风生水起最终都会影响公司的实体经营与发展。高市盈率发行IPO对于雷军来说,究竟是惊喜还是忧虑?

10轮融资,两次遭遇估值下滑

“小米是一家以手机、智能硬件和IoT平台为核心的互联网公司。”

雷军在多个场合重复这句话的目的,正是试图将小米的定位从硬件公司拉向互联网公司,这其中的定位差别关系到小米估值。

IPO前夕的关键时刻,业界对小米估值出现剧烈波动,恰恰说明在创业八年的励志故事背后,小米作为一家互联网公司的故事仍没有讲好。

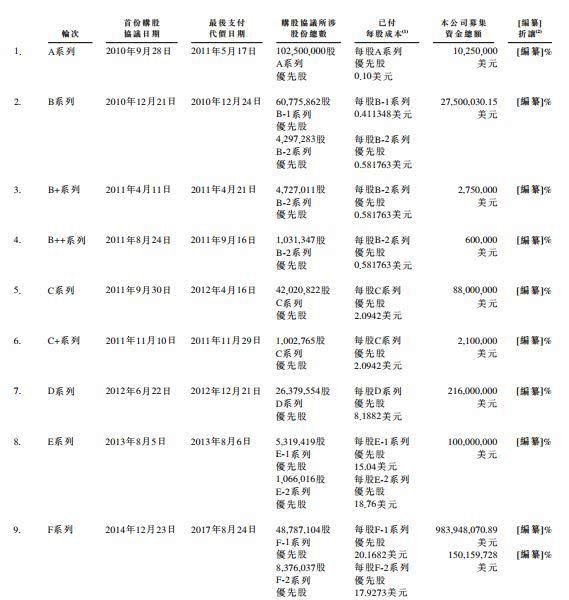

据统计,在这次IPO之前,小米一共完成了九轮融资,总融资规模为1,502,107,829美元。最后一轮融资是2014年底的F轮,融资额约10亿美元,估值约450亿美元。具体情况如下图。

上述图表显示,2014年12月23日,小米启动F轮融资。首份购股协议的F-1轮显示,认购价为20.168美元/股。投资者包括All-stars、DST、GIC、厚朴投资和云锋基金等机构。当时雷军在微博宣布:“小米上周完成最新一轮融资,总额11亿美元,公司估值450亿美元。”

F轮融资一共进行了两轮。其中,F-2轮融资直到2017年8月24日才结束。F-2轮认购价为17.927美元/股,比F-1轮低11.1%,对应的估值约400亿美元。

通过对比发现,F-1轮与F-2轮相差超过两年,但是估值为何走低了11%。其中的关键原因可能是,F轮优先股分两步发行,大头4879万股按450亿美元估值定价,9.84亿美元第一时间打给小米。后面1.5亿美元拿多少优先股视小米业绩而定。

由于小米2016年手机出货量同比下降9.2%,显然没有完成KPI,只能按400亿美元估值对应的价格发行838万优先股。最终,F轮投资者以11.34亿美元获得2.7%股份计算,市值为420亿美元。

颇有对比意味的是,2018年5月3日小米发布招股书以来的一个多星期内,估值再次遭遇剧烈波动。小米估值一度从1000亿美元下滑至最低600亿美元。

其中究竟发生了什么?有两种分析观点,试图解释小米估值出现的震荡。一种观点认为,小米公司对于自身的1000亿美元估值,遭到了外界批评,即对自身发展过度乐观。实际上,小米九成的收入来自于销售硬件产品。

另一个原因在于,去年下半年以来,互联网科技公司股票集体陷入低迷,估值遭遇大幅下滑。最明显的例子是,腾讯在H股下跌了超过1000亿市值。

估值画出抛物线,市盈率一直偏高

以5月3日递交招股书当天为中轴,小米的估值在前后20多天的时间里画出了一道抛物线。

4月16日,据香港经济日报报道,小米股东售股价格显示公司估值介乎650亿美元至700亿美元。

5月2日,财联社自保荐机构处获悉,小米IPO定价基本确定在1000亿美元以上,争1200亿美元,基石投资者定价在800亿美元以上。

5月3日,界面从接近小米IPO的投行人士处获悉,小米最新估值为1000亿美元,该人士同时表示这个估值并非最终数字,做交易的银行会根据需求调整。

5月8日,华尔街日报援引知情人士消息称,小米IPO目标估值介于700亿美元至800亿美元之间,低于此前讨论的1000亿美元。

5月9日,彭博社援引知情人士消息称,小米公司当前估值介于600亿美元至700亿美元之间,目前暂不清楚这是因为潜在投资者对于小米最初的1000亿美元估值望而却步,还是银行家和小米高管寻求降低预期,以便小米在上市首日实现股价大涨。

5月10日,新浪援引接近小米IPO项目中介商人士称,多家机构对小米IPO的估值预测基本集中在700亿美元至1000亿美元之间。

以2017年小米经调整利润54亿元人民币计算,从估值1000亿美元到600亿美元,小米的市盈率大概在117倍至70倍之间浮动。

这个市盈率对应的市值,对于一家硬件公司来说几乎是“天价”,即便是放在互联网公司里也属于明显偏高的。

作为参照,三星电子的市盈率为11.38倍,苹果目前的市盈率为20.35倍,而中国最具代表性的三大互联网公司,百度、阿里巴巴和腾讯的市盈率分别为33.24倍、49.99倍和45.73倍。

如果以过高的估值上市,小米有望超越百度当前911亿美元的市值,将中国互联网公司的格局改写为“ATM”,但对于潜在投资者来说,小米上市的估值越高,他们需要承受的风险也就越大。

考虑到过去半年多,73家在香港IPO的公司已经有52只破发,并且最近一家在香港进行IPO的“独角兽”,平安好医生在上市后第二个交易日即跌破发行价。

小米过高的估值将使得股价在短时间内承受巨大压力。

小米的估值会出现逆转吗?

如果没有2017年小米出货量的逆转,雷军未必会选择在2018年上半年让小米上市,毕竟此前雷军曾多次宣称“五年内不上市”。

不过值得注意的是,2017年小米出货量实现逆转的同时,公司估值却没有取得相应的提高。

据招股书显示,小米公司F轮融资从2014年跨至2017年,其中2014年12月23日签署首购股协议的F-1轮,认购价为20.168美元/股(对应市值为450亿美元),而2017年8月4日结束的F-2轮认购价为17.927美元/股。

以F轮投资者以11.34亿美元获得2.7%股份计算,小米的市值为420亿美元。但如果以小米2016年利润19亿元人民币计算,小米最后一轮融资时,估值对应的市盈率超过140倍,与目前不断走低的市盈率相比更加夸张。

综合小米最后一轮融资以及近期传闻的估值走势来看,小米的市盈率总体呈下降趋势,摆在投资者面前的问题是,多少倍的市盈率才是小米的合理水平?

如果以略低于阿里巴巴、腾讯的40倍市盈率来计算,小米的估值甚至只能到339亿美元。这种情况下的小米已经被视为“纯互联网公司”,但显然这个估值不会是小米想要的。

与苹果这样公认的硬件公司和BAT这样的纯互联网公司相比,小米或许更想被拿来与亚马逊比较。

36氪在《“小米模式”大多幻灭,小米却用8年讲了一个大故事》一文中曾提到:“小米和亚马逊最相似的地方在于,我们都很难用一句话来说明,它们是什么公司。小米是以卖硬件为核心的互联网公司,而亚马逊则是靠云服务赚钱的电商公司,现在还在做人工智能。”

亚马逊目前的市盈率高达353倍,在亚马逊面前,小米的市盈率和估值似乎正常了许多,但相比之下,小米也缺乏亚马逊电商、云服务甚至智能音箱那样在市场上占据统治地位的支柱性业务。

小米只能走自己的“小米模式”:无论是向前一步,进化为完全的互联网公司,还是向后一步,退化成靠卖硬件盈利的硬件公司,都无法支撑起小米当前的估值。小米主观意愿也好,股东、投资者倒逼也罢,如果小米想要获得高估值,那就只能做自己。

交银国际在研究报告中称,小米是“硬件+新零售+互联网服务”为主要商业模式之创新公司。目前来看,这种模式成就了小米,却也让小米的估值陷入更大谜团。

对于小米来说,想要成为一家千亿美元市值的公司,也只能在这个模式下继续前行。如果小米能突破“铁人三项”,在云、大数据、IoT甚至人工智能领域开启新的增长点,那又将是另一段小米故事了。

相关阅读:焦点解毒 | “小米模式”大多幻灭,小米却用8年讲了一个大故事

相关文章

B站怎么炸崩了哔哩哔哩服务器今日怎么又炸挂了?技术团队公开早先原因

B站怎么炸崩了哔哩哔哩服务器今日怎么又炸挂了?技术团队公开早先原因2023-03-06 19:05:55

苹果iPhoneXS/XR手机电池容量续航最强?答案揭晓

苹果iPhoneXS/XR手机电池容量续航最强?答案揭晓2023-02-19 15:09:54

华为荣耀两款机型起内讧:荣耀Play官方价格同价同配该如何选?

华为荣耀两款机型起内讧:荣耀Play官方价格同价同配该如何选?2023-02-17 23:21:27

google谷歌原生系统Pixel3 XL/4/5/6 pro手机价格:刘海屏设计顶配版曾卖6900元

google谷歌原生系统Pixel3 XL/4/5/6 pro手机价格:刘海屏设计顶配版曾卖6900元2023-02-17 18:58:09

科大讯飞同传同声翻译软件造假 浮夸不能只罚酒三杯

科大讯飞同传同声翻译软件造假 浮夸不能只罚酒三杯2023-02-17 18:46:15

华为mate20pro系列手机首发上市日期价格,屏幕和电池参数配置对比

华为mate20pro系列手机首发上市日期价格,屏幕和电池参数配置对比2023-02-17 18:42:49

小米MAX4手机上市日期首发价格 骁龙720打造大屏标准

小米MAX4手机上市日期首发价格 骁龙720打造大屏标准2023-02-17 18:37:22

武汉弘芯遣散!结局是总投资1280亿项目烂尾 光刻机抵押换钱

武汉弘芯遣散!结局是总投资1280亿项目烂尾 光刻机抵押换钱2023-02-16 15:53:18

谷歌GoogleDrive网云盘下载改名“GoogleOne” 容量提升价格优惠

谷歌GoogleDrive网云盘下载改名“GoogleOne” 容量提升价格优惠2023-02-16 13:34:45

巴斯夫将裁员6000人 众化工巨头裁员潮再度引发关注

巴斯夫将裁员6000人 众化工巨头裁员潮再度引发关注2023-02-13 16:49:06

人手不足 韵达快递客服回应大量包裹派送异常没有收到

人手不足 韵达快递客服回应大量包裹派送异常没有收到2023-02-07 15:25:20

资本微念与李子柒销声匿迹谁赢? 微念公司退出子柒文化股东

资本微念与李子柒销声匿迹谁赢? 微念公司退出子柒文化股东2023-02-02 09:24:38

三星GalaxyS8 S9 S10系统恢复出厂设置一直卡在正在检查更新怎么办

三星GalaxyS8 S9 S10系统恢复出厂设置一直卡在正在检查更新怎么办2023-01-24 10:10:02

华为Mate50 RS保时捷最新款顶级手机2022多少钱?1.2万元售价外观图片吊打iPhone14

华为Mate50 RS保时捷最新款顶级手机2022多少钱?1.2万元售价外观图片吊打iPhone142023-01-06 20:27:09

芯片常见的CPU芯片封装方式 QFP和QFN封装的区别?

芯片常见的CPU芯片封装方式 QFP和QFN封装的区别?2022-12-02 17:25:17

华为暂缓招聘停止社招了吗?官方回应来了

华为暂缓招聘停止社招了吗?官方回应来了2022-11-19 11:53:50

热血江湖手游:长枪铁甲 刚猛热血 正派枪客全攻略技能介绍大全

热血江湖手游:长枪铁甲 刚猛热血 正派枪客全攻略技能介绍大全2022-11-16 16:59:09

东京把玩了尼康微单相机Z7 尼康Z7现在卖多少钱?

东京把玩了尼康微单相机Z7 尼康Z7现在卖多少钱?2022-10-22 15:21:55

苹果iPhone手机灵动岛大热:安卓灵动岛App应用下载安装量超100万次

苹果iPhone手机灵动岛大热:安卓灵动岛App应用下载安装量超100万次2022-10-03 22:13:45

苹果美版iPhone可以在中国保修 从哪看怎么查询iPhone的生产日期?

苹果美版iPhone可以在中国保修 从哪看怎么查询iPhone的生产日期?2022-09-22 10:00:07